Jak se ORBI srovnalo se svým prvním rokem na trhu srovnávačů?

27. 8. 2024 – Martin Pacholet | Doba čtení: 4 min

Když Jakub Škrabánek se svým týmem představil svoji multiproduktovou mobilní aplikaci ORBI, bylo to jako by mezi škodovky (běžné online srovnávače) přijelo porsche. Ale uplynul rok a nároky uživatelů se nezmenšují a stále víc jich požaduje teslu. Tedy teslu, co vám umí sjednat pojištění a třeba i hypotéku. Zeptali jsme se Jakuba, jak na to chce reagovat a jak vlastně první rok ORBI hodnotí.

Co vás překvapilo za první rok ORBI v produkci?

Je to spousta střípků, ale ten hlavní je, že jsme očekávali víc uživatelských přístupů do naší aplikace. Proto nyní pracujeme na způsobu, jak dostávat víc informací uživatelům jinými kanály – mailem, sms nebo push notifikací.

Naše aplikace jako taková má mnoho funkcionalit a jeden z uživatelských feedbacků bylo zjednodušení navigace, ale díky těmto zprávám dostanou uživatelé přímé linky do aplikace. Nebudou muset nic hledat, ale rovnou se dostanou na obrazovku, kterou potřebují.

A co z produktového pohledu?

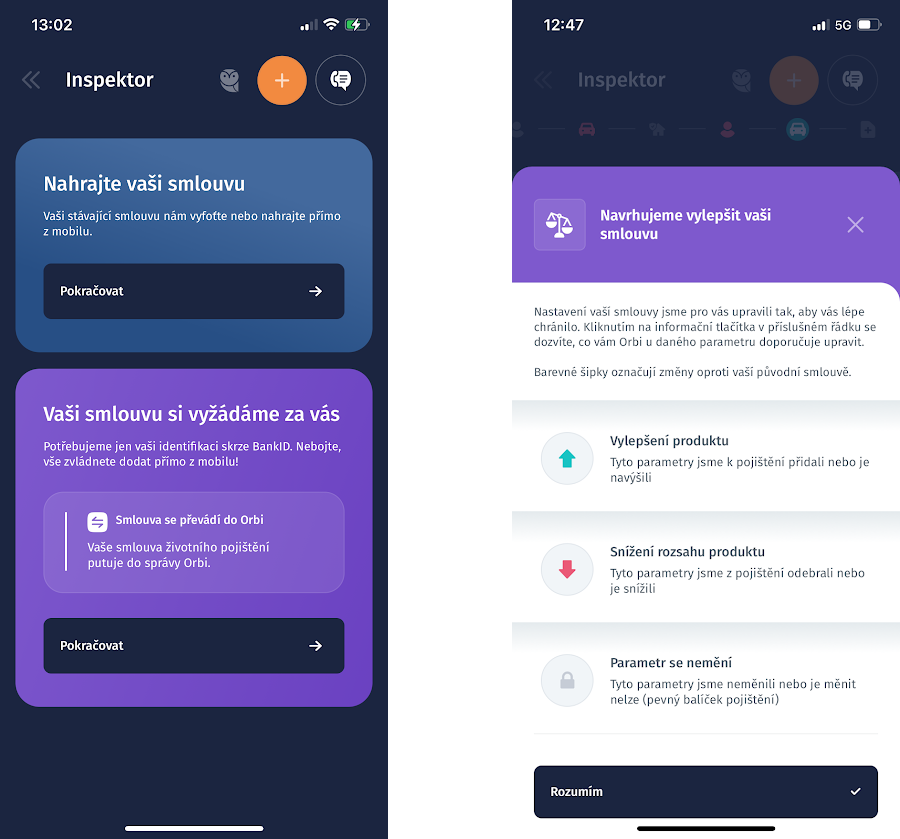

Zpočátku jsme si mysleli, že budeme dělat hodně pojistek na auta, že to bude náš hlavní tahák. Ale tento předpoklad se nevyplnil. Nejlépe nám funguje kontrola životního pojištění. U nás je spousta lidí se starým životním pojištěním s investicí nebo lidé s životním pojištěním na „nesmysly“.

Máme celou řadu klientů, kteří říkají: „Já vím, že moje pojištění není dobré.“ Ale teprve naše aplikace jim umožnila s tím něco udělat. Naše aplikace odbourala klasické bariéry. Klienti teď už několik let nečekají, než udělají ten první krok a nechají si smlouvu zkontrolovat. Tato služba nám přináší pozitivní odezvu a tito klienti poté rádi pokračují s využitím dalších produktů.

Musí si tito klienti stáhnout aplikaci, nebo jde třeba kontrolu udělat i přes web?

ORBI je čistě o mobilní aplikaci. Multikanálový přístup by pro nás byl aktuálně příliš nákladný.

Existuje nějaká sezónnost produktů – pozorujete něco takového?

V neděli večer nám samozřejmě létají cestovní pojištění 😊, protože lidi na to zapomínají. Ale cestovní pojištění pro nás není produkt, na kterém bychom příliš vydělávali, protože přes náš cashback vracíme klientům část pojistného. Vlastně u všech produktů vracíme 10 %, ale cestovní pojištění má všeobecně nejnižší provize.

Protože jsme na trhu teprve rok a pár měsíců, tak asi sezónnost ještě nedokážu příliš hodnotit.

Ve vašem oboru – srovnávačů, sjednávačů – je obrovská konkurence. Co jsou vaše taháky?

Jeden z hlavních měl být již dříve zmíněný cashback. To nám paradoxně vytváří řadu dotazů, kdy se klienti ptají, proč po nich chceme číslo účtu, a pak se dokonce diví, když jim chceme nějaké peníze vrátit 🙂.

Snažíme se bojovat s tím, že nejsme jenom jednoduchý srovnávač. Umíme sjednat i poměrně složité pojistné produkty. Umíme pomáhat s likvidací pojistných událostí. Pro řadu klientů je totiž pojištění složité na začátku (při sjednání) a někdy ještě složitější, když se nějaká pojistná událost skutečně stane.

Co chystáte za novinky?

Aktuálně pracujeme na AI asistentovi. Zatím jsme v beta testování. Asistent má pomoci zlepšit navigaci a umí odpovídat na běžné finančně poradenské dotazy. Postavený je na našich datech a GPT. Věříme, že pomůže uživatelům a možná i potenciálním uživatelům s finanční gramotností a informovaností. Tak trochu tím navážeme na více než sto článků, které jsme již na tato témata vydali.

Dále bych pak zmínil, že chceme výrazně zlepšit homepage naší apky, protože dnes jsou nějaké informace trochu schované.

OK, to je něco uvnitř aplikace. Jaké novinky máte nebo chystáte z pohledu produktů?

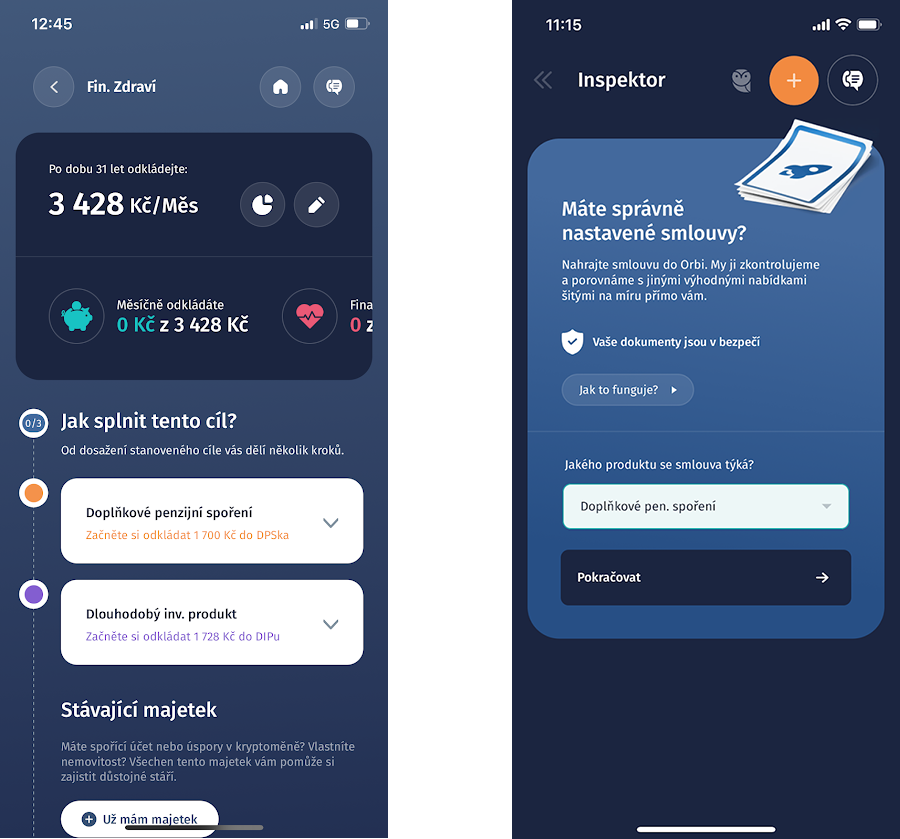

Naposledy jsme přidali plánování důchodu a s tím spojené sjednání doplňkového penzijního spoření (DPS). V tomto směru chystáme i nějaké novinky ve spolupráci s Portu. A k DPS také nabízíme možnost si zkontrolovat to stávající. Hodně klientů má stará spoření, která budou nejspíš výrazně prohrávat boj s inflací.

Jaké všechny produkty nabízíte?

Životní pojištění, pojištění nemovitosti, domácnosti, auta, odpovědnost, cestovní pojištění. Dále spotřebitelské úvěry a penzijní spoření. Také máme investiční produkt od WOOD & Company a nabízíme hypotéky ve spolupráci s hypotečními bankami na trhu.

Jak si vybíráte, od koho a jaké produkty budete nabízet?

Klientům nabízíme co nejširší nabídku a zároveň si pro produkty pojišťoven a bank děláme interní hodnocení – jednu až pět hvězdiček – čím víc, tím lépe. Produkty jednotlivých společností jsou ale v zásadě dost podobné, a tak nemáme důvod se někomu vyhýbat.

Kromě Portu spolupracujete ještě s nějakými fintechy?

Nedávno jsme zahájili spolupráci s PatronGO, kteří mají velkou zákaznickou bázi a spoustu klientů, kterým bychom mohli zkontrolovat životko nebo ho naopak nabídnout. Tato spolupráce je zatím poměrně čerstvá.

Uvažujete i o zapojení/zpřístupnění nějakých alternativních investic?

Tento rok asi ne, ale uvidíme, jaká po nich bude v příštím roce poptávka. Aktuálně se nám zdá, že segment alternativních investic je u nás hodně rozdrobený, a jejich agregace znamená samozřejmě další náklady.

Několikrát jsme narazili na životní pojištění – proč je tak komplikované?

V principu je to jednoduché pojištění. Máme tu velká rizika, která jsou pro lidi likvidační, a pak tu mám malá rizika typu „ležím týden v nemocnici“, což má pravděpodobnost výrazně vyšší a můžu za to dostat nějaké peníze.

Klientům vysvětlujeme, že je potřeba mít pojištěná ta velká rizika, a to s ohledem na jejich závazky, typicky hypotéky. A naopak není nutné platit vysoké částky za ta malá rizika.

Nicméně i tak je životko plné různých otázek na zdravotní historii a současný zdravotní stav a není úplně praktické se snažit toto pojištění zdigitalizovat na 100 %.

Pojišťoven, jejichž pojištění máte, je hodně. Vynásobím to počtem pojistek a je to obrovské číslo. Jak se udržuje přehled o jejich produktech, podmínkách a cenách?

Udržování funkčního procesu srovnání a sjednání pojistek vyžaduje spoustu energie. Naštěstí spolupracujeme s šikovným partnerem – firmou Nsure. Oni nám poskytují API, které centralizuje a agreguje pojistná data.

Snažíme se s pojišťovnami bavit a zjednodušovat jednotlivé produkty, ale každá pojišťovna je trochu jiná a občas si s sebou nesou spoustu kostlivců z minulosti.

Poslední otázka – co regulace?

Většina chystaných regulací na nás nemá velký dopad. Aktuálně čekáme na novelizaci zákona o praní špinavých peněz a do toho vkládám velké naděje. Myslím totiž, že dnes český fintech hodně dusí nutnost osobní identifikace nebo použití Bank iD. Vzhledem k tomu, jak jsou tyto metody drahé a kolik je na trhu v Evropě kvalitních řešení, máme velký prostor ke zlepšení.

—

Jakube, díky za rozhovor, ať se plány vydaří, a třeba se potkáme zase někdy příště s další, novou verzí ORBI.

Další doporučené články

Pillow pojišťovna slaví 5 let: z nuly na 278 522 smluv

Kdo zabodoval? Výsledky Mastercard Fintech a Insurtech roku 2024

Kybernetická kriminalita je na vzestupu – žádný fintech ji nesmí podceňovat