AI a ML v bankovnictví

15. 2. 2021 – fintechcowboys | Doba čtení: 3 min

Využívání umělé inteligence a strojového učení v oblasti bankovnictví a dalších finančních služeb není žádnou novinkou. I v důsledku turbulentního minulého roku se ale tyto technologie stanou ještě běžnější součástí bankovního světa. Společně s protipandemickými opatřeními totiž dále vzrostly nároky na obsluhu zákazníků digitální cestou, a tedy i na moderní technologie, na kterých jsou tyto služby provozovány.

Technologie umělé inteligence a strojového učení nacházejí v bankovnictví opravdu široké uplatnění. Pomáhají s detekcí hackerských útoků a finančních podvodů, s úvěrovým hodnocením klientů, výběrem vhodného produktu pro každého jednotlivého klienta a prostřednictvím samoučících chatbotů často zajišťují i samotnou komunikaci s klienty. Se zvýšenou poptávkou po plně digitalizovaných službách ale budou muset banky tyto technologie adaptovat ještě mnohem rychleji a integrovat hlouběji.

Klienti v současné situaci více než kdy jindy očekávají, že s nimi jejich banka bude komunikovat plně digitálně, s odezvou v reálném čase a umožní jim vyřešit maximum požadavků přímo v mobilním nebo internetovém bankovnictví – bez nutnosti návštěvy pobočky a kontaktu se zaměstnanci banky.

Současná situace sice banky od základu nemění, ale významně v nich urychlila dlouhodobé trendy. Nejen že nyní potřebují výrazně méně zaměstnanců na pobočkách, ale ve velmi krátké době musely také zásadně přepracovat svůj přístup ke klientům – s mnohem větším důrazem na digitální kanály a plně samoobslužný přístup.

„Koronavirová pandemie významně urychlila digitalizaci bankovnictví. Také ale ukázala, že nestačí jen digitalizovat vybrané, nejčastější činnosti. Banky v současné době musí nabídnout opravdu kompletní digitální obsluhu klientů. Prvním krokem je získáním klienta v digitálním, a to způsobem, který klienta neodradí a vyžaduje na jeho straně co nejméně času a úsilí. Zároveň ale banka musí digitalizovat celý proces, včetně dějů na své vlastní straně. Současné technologie umožní procesy nejen automatizovat a zrychlit, ale také zvýšit přesnost, například při výběru vhodné nabídky pro klienta nebo při stanovení úvěrového rizika,“ vysvětluje Karel Beran, šéf produktů a inovací ve společnosti BSC, která se již 30 let stará o digitální transformaci bankovnictví.

Síla umělé inteligence

Pokud jde o komfortní obsluhu klientů, mohou banky celou řadu procesů svěřit pokročilým technologiím a dosáhnout tak nejen produktivity, ale také vyšší rychlosti reakce na požadavky klientů a menší chybovosti. Běžné, opakované dotazy nebo servisní úkony mohou zajistit tzv. chatboti (počítačovém programy, které samostatně komunikují s klienty) využívající technologie umělé inteligence, ve spojení s programy pro robotickou automatizaci procesů.

Kombinace analýzy velkých dat a umělé inteligence také umožňuje ve větším měřítku nasazovat personalizovaný přístup ke klientům. Na základě pokročilé analýzy dat totiž mohou být každému nabízeny skutečně relevantní finanční produkty a služby, které reagují na životní situaci klienta a jeho specifické potřeby. Personalizace komunikace s klienty a nabízených produktů přitom představuje základní možnost, jak se vyhnout „odosobnění“ vztahu klienta s bankou, což je problém, který s sebou přechod banky do digitálního prostředí může nést, pokud banka digitalizací neprojde správně.

„Banky mají k dispozici obrovské množství dat o klientech, které zatím využívají jen v minimální míře. Na základě těchto dat a reakcí na chování klienta v reálném čase, by měly být banky schopny poznat životní situaci a potřeby každého klienta a nabídnout správný produkt nebo službu v místě a čase potřeby. A pokud klient projeví o produkt nebo službu zájem, banka by měla být schopna vyřídit celou žádost online,“ popisuje Karel Beran.

Robotický bankéř

Konkurence na trhu finančních produktů je značná a výhodu získají banky, která zvládnou rychle uvádět nové služby, obsluhovat svoje klienty prostřednictvím kanálů, které zákazníci preferují, a přitom si udržet nízké náklady a vysokou efektivitu. Klientům dnes může spravovat investiční portfolia robot, který nejen že pracuje nonstop a s nižšími náklady, ale díky lepším algoritmům, vyšší rychlosti, přístupu k datům a absenci emocí dosáhne také lepších výsledků.

Nasazení umělé inteligence tedy bankám přináší jak úspory, tak i obchodní úspěchy. Obsluhu zákazníků lze totiž díky AI do značné míry automatizovat a současně jim nabízet vhodné produkty a služby, o které budou mít zájem. „Zkušenosti ukazují, že personalizace kampaní pomáhají zvyšovat úspěšnost akvizice nových klientů až o 10 % a prodeje přes digitální kanály až o 30 %,” uzavírá Karel Beran.

Zdroj: tisková zpráva

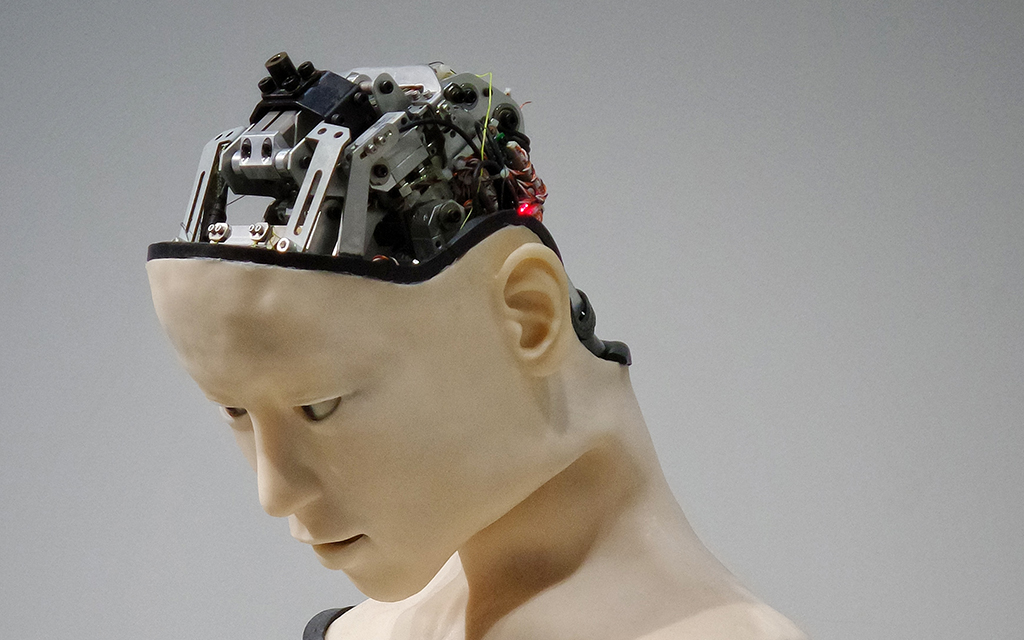

Fotografie: od Possessed Photography na Unsplash

Další doporučené články

Fintechová mapa ČR pro podzim 2024 aneb je jich už 151

Očekává se narůst kyberútoků. Jak může pomoci AI?

Erste Group a Salt Edge spojují své bankovní služby pro střední a východní Evropu