Proč jsou challenger banky lepší – platby

27. 10. 2020 – fintechcowboys | Doba čtení: 5 min

Druhé srovnání a pokračování studie zaměřené na user experience „nových“ a „starých“ bank je na světě. V prvním díle jsme se podívali na rychlejší a jednodušší otevření účtů u britských challenger bank v porovnání s těmi tradičními. Pokud jste náš první článek prošvihli, koukněte na něj tady proc-jsou-challenger-banky-lepsi.

Účty máme založené, tak je na čase se mrknout na nejdůležitější a nejčastěji používanou funkci v online bankovnictví – zadání platby. Říkáte si, že platbu zadáte přece všude stejně, a že žádné rozdíly nemohou existovat? Ale mohou.

Hned úvodem musím konstatovat, že až na několik málo výjimek se doba ani námaha k zadání platby u většiny bank příliš nelišila. Ha, to bylo jasné, říkáte si. Existuje tedy něco, co dělá placení u jedné banky uživatelsky příjemnější a nabízí něco navíc? Ano, něco existuje. Pojďme se ale na začátek přece jen podívat na srovnání počtu kliků a doby trvání k zadání platby.

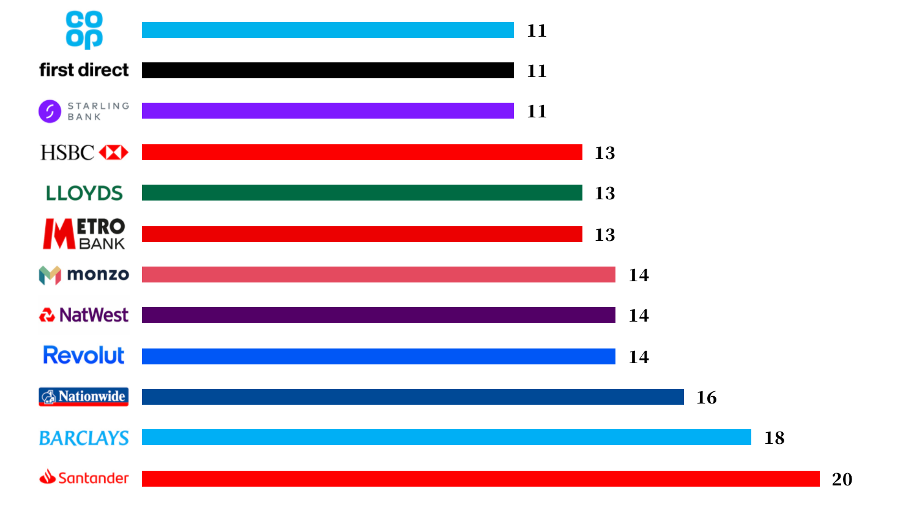

Počet kliků nutných k zadání platby

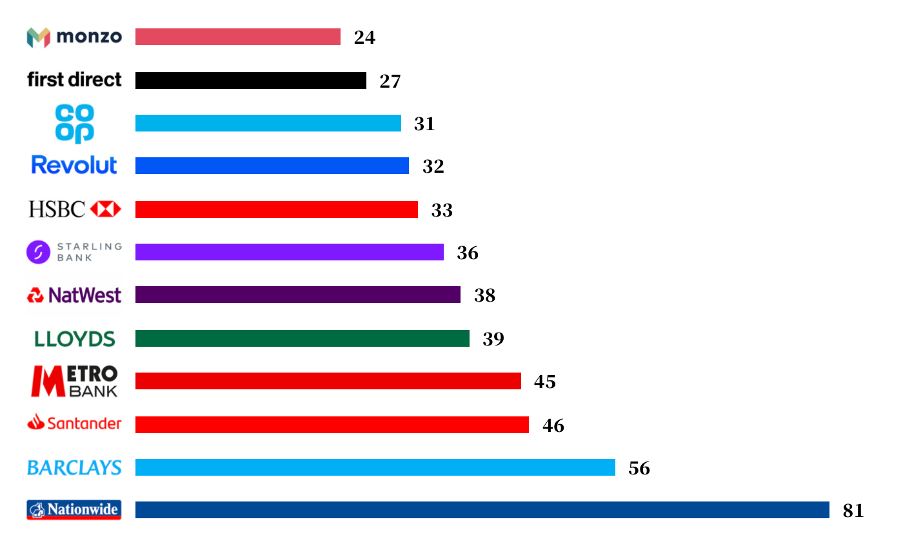

Počet sekund k zadání platby

Podíváme-li se například na Monzo, tak v případě zadání platby bylo potřeba 14 kliků, což nebylo nejméně. Zato v rychlosti placení tato challenger banka vyhrála. Mnohem lepším měřítkem k hodnocení uživatelského zážitku je doba k zadání platby než počet kliků. Pokud banka zredukuje jeden klik, život mi nejspíše nezlepší. Zato pokud budu schopná poslat platby dvakrát rychleji, můj zážitek se rozhodně více než dvojnásobně zpříjemní.

Poučka pro všechny UXáky a product ownery – pamatujte, že formulář nebo proces se nedá měřit jen na základě kliků nebo počtu kroků. Pokud je UX formuláře dobře udělané, tak i ten delší vyplníte rychleji a uživatelský zážitek bude skvělý. Pokud se uživatel trápí, ztrácí se a musí se příliš rozhodovat, krátký formulář je na dvě věci.

Co ale challenger banky od těch tradičních skutečně odlišuje? Jde o několik oblastí, které zajišťují uživatelům komfortnější online placení a roli zde nehraje klikání ani čas.

1. Rychlost notifikací.

Pokud začnete používat nějakou z challenger bank, tak jedna z věcí, kterou určitě zaregistrujete, je rychlost notifikací. S tím musím bezmezně souhlasit, protože vždy, když zaplatím s Revolut, tak mi notifikace o platbě přijde dříve, než můj mozek stačí zpracovat, že jsem zaplatila za další zbytečné kafe 🙂

Naopak na základě zkušeností třeba u českých tradičních bank se domnívám, že u nich notifikace nefungují zas tak skvěle. Pravda, všechny banky odzkoušené nemám. Pokud víte, která banka je u nás notifikační jednička, sem s ní.

Ve studii se však nehodnotily push notifikace ale doba, za kterou se vám v appce objeví transakce. U challenger bank to bylo v průměru 11 sekund, u tradičních 25, avšak ve většině případů s nutností udělat restart aplikace. To, jestli vidíte platbu hned nebo až za půl hodiny se může zdát jako nedůležitá věc. Pro uživatele je ale velmi důležité dostat reakci na jakoukoliv akci instantně, aby byl proces intuitivní. Pokud si uživatelé zvyknou být informování ihned, tradiční banky už pro ně nebudou nadále komfortní. A kromě placení v obchodech jde o i posílání plateb. Kolikrát se mi stalo, že jsem si nebyla jistá, zda jsem platbu odeslala nebo ne. Máte to stejně?

2. Omezení zbytečných kroků

I přes to, že máte v bance pouze jeden účet, musíte u některých bank před zadáním platby vybrat, odkud chcete peníze zaslat. Trochu zbytečné, co říkáte? O zbytečných krocích by se dal napsat román.

Challenger banky se obecně snaží, aby uživatelé neměli pocit, že nad něčím zbytečně ztrácejí čas a musí vynakládat úsilí tam, kde není důvod.

3. Anti-error UX

Hezký pojem, že? A co si pod ním představit? Vzpomeňte si, kolikrát jste si kontrolovali číslo účtu, když jste posílali peníze někam nově. Je to naprosto přirozené. Z pohledu UX se dá říci, že v tento moment bývají uživatelé ve zvýšené panice. A právě challenger banky ví, že drobné zlepšení v této oblasti může mít značně pozitivní dopad na vnímání celkového uživatelského zážitku.

Některé banky vám zobrazí, do jaké banky se chystáte zaslat platbu. Říkáte si, že to ještě neznamená, že platbu posíláte správně? To určitě ano, ale při zobrazení informace „chystáte se zaslat platbu na účet v HSBC bance“ se může uživatelům razantně snížit stres a budou ujištěni, že posílají peníze (téměř) správně. Například podobně uklidňující pocit ve mně vyvolává zobrazení loga MasterCard v průběhu zadávání čísla karty. A také vlastně nevím, jestli jsem ho zadala správně, ale cítím se tak nějak komfortněji.

4. Upozornění na zadávání špatných dat

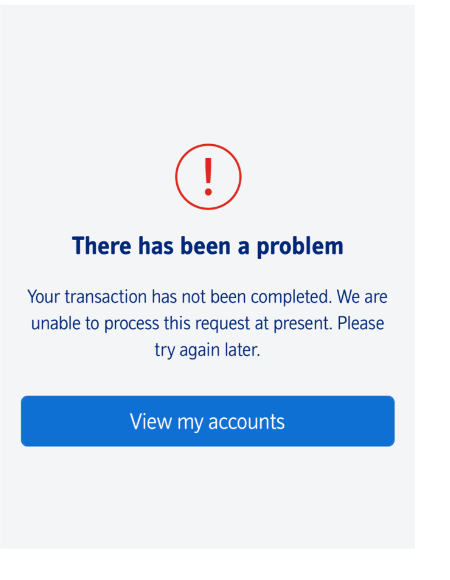

Chybám se nevyhneme ani v případě brilantního anti-error UX designu. Banky však mohou ovlivnit, jakým způsobem budou chybová hlášení komunikovat na uživatele. Chyba hned nemusí být technického rázu, může být způsobena například tím, že uživatel zadá nesprávnou hodnotu, například špatné číslo účtu.

Věděli byste, co dělat, pokud by na vás vykoukla tato chyba? Já tedy ne. Komunikace na uživatele, ať už v případě chyb či čehokoliv jiného, by měla být co nejkonkrétnější. Uživatel potřebuje vědět, co má dělat a kde chyba nastala. Nehrozí pochybnosti až případná frustrace nás všech.

5. Předvyplněná pole

Většinou se setkáme se dvěma přístupy, jak banky přistupují k zadání údaji o platbě

- Uživatel musí povinně něco napsat

- Pole je nepovinné a nemusí být vyplněné

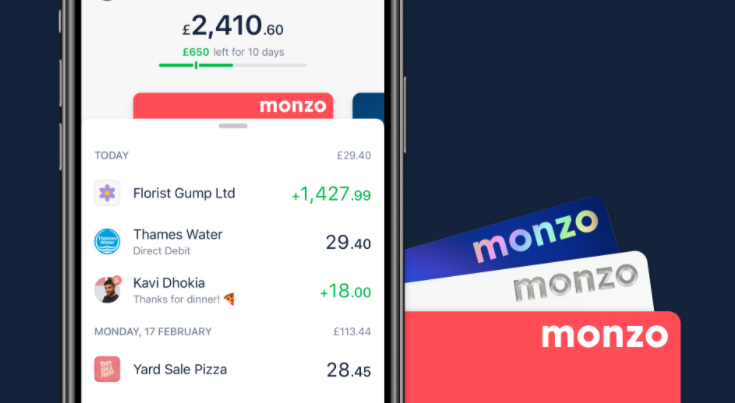

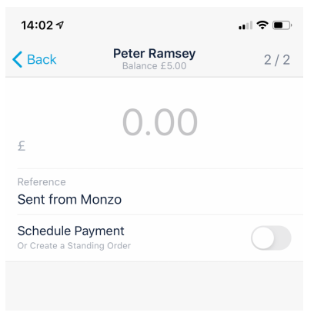

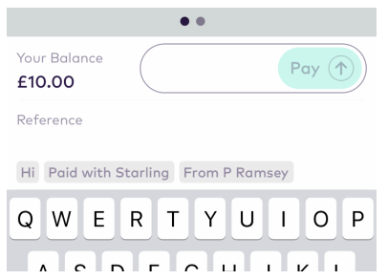

Monzo a Starling bank dávají uživatelům zajímavé možnosti. Monzo předvyplní pole automaticky a uživatel ho může změnit. Starling bank zase nabízí vyplnění pole předdefinovanými možnostmi, které jednoduše na jeden klik přidáte.

Může se zdát, že je funkce nevýznamná, ale ona vážně dokáže zajistit skvělou uživatelskou zkušenost. Naopak nutit mě vyplnit povinně pole, které je pro mě zbytečné a musím nad ním půl minuty přemýšlet, nedává vůbec smysl. Pokud po uživateli chceme zadat údaj navíc, třeba uživatelské jméno nebo heslo, musí nad tím přemýšlet. Tady je to ovšem v pořádku. Nenuťte však uživatele přemýšlet tehdy, kdy se to pro ně stane jen obtěžujícím momentem.

6. Zpřístupnění externích funkcí rovnou z appky

Jako příklad si uveďme Apple Pay. Do Apple Wallet můžeme přidat téměř jakoukoliv kartu. Ale proč neumožnit uživatelům kartu přidat rovnou z mobilní appky? Zvýšíme tak povědomí o této funkci a uživatelé si kartu přidají rovnou bez nutnosti hledat možnost v nastavení.

Studie z roku 2019 ukázala, že 48 % všech majitelů iPhone používá Apple Pay. Ze zbývajících 52 % bude existovat skupina lidí, kteří by Apple Pay používat chtěli, ale buď nemají dost informací nebo se nikdy neobtěžovali jej nastavit (nebo odmítají placení mobilem). Zpřístupněním funkcí jako je právě Apple Pay přímo z aplikace banky poskytnou uživatelům skvělou přidanou hodnotu.

A co vy, jste spokojeni s placením přes mobilní apku své banky? Já bych pár drobností na zlepšení určitě našla.. 🙂

Zdroj: builtformars.com

Další doporučené články

Kybernetická kriminalita je na vzestupu – žádný fintech ji nesmí podceňovat

Je bitcoin lepší investice než NVIDIA?

BBVA školí manažery v oblasti generativní AI