Pohled uživatelů na agregaci bankovních účtů v rámci PSD2 v Komerční bance

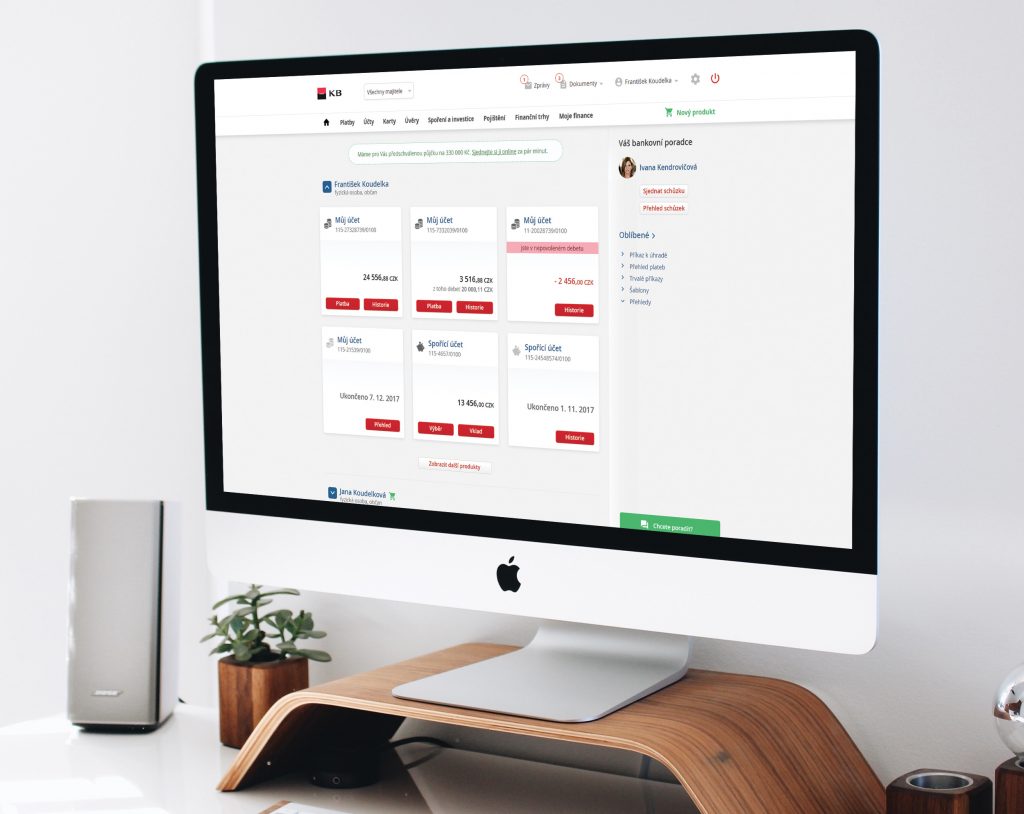

Propojení účtů z jedné banky do bankovnictví druhé: Co všechno umí a jaký má potenciál? To, a mnohem víc se dozvíte v rozhovor s UX designérem pracujícím na řešení PSD2 pro Komerční banku.

3. 4. 2018 – fintechcowboys | Doba čtení: 4 min

V minulých týdnech se v médiích objevila řada informací o tom, jak banky přistupují k PSD2. Co všechno již umí a jaký je klientský potenciál tzv. agregování účtů, tj. připojení účtu z jedné banky do bankovnictví druhé banky? Zeptali jsme se na pár otázek našeho kolegy UX designera Martina Pacholeta, který se podílí na řešení PSD2 v Komerční bance.

Jaký je skutečný zájem uživatelů o PSD2?

Z určitého pohledu je potenciál vysoký. Říká se, že každý druhý dospělý člověk má účty ve více bankách. V roce 2017 jsme se ovšem na toto téma podívali několika různými metodami a bližší zjištění nám dávají úplně jiný pohled na věc. Tak především víme, že vlastnit účty u více bank ještě neznamená, že jsou vhodné k agregaci. Spousta lidí má u druhé banky něco jako spící nebo dokonce mrtvý účet. Leží na něm pár stokorun nebo jsou na nule a tento účet lidi nezajímá. Alespoň dokud je zadarmo. Další velká skupina účtů s nízkým potenciálem agregace jsou spořicí účty, které si řada uživatelů zakládá u jiné banky, aby nebyly na očích. Po celý rok tam posílají peníze, za kterépak rodina jede na dovolenou. Mít takový účet na očích může znamenat, že peníze utratí dříve a žádná dovolená nebude.

Ale musí přece existovat situace, kdy agregace účtů na jednom místě má smysl, nebo ne?

Samozřejmě existuje, ale jedná se zejména o takzvanou rodinnou agregaci. Spousta partnerů či manželů má dohromady tři účty. Každý svůj a pak jeden společný na výdaje. Ten společný účet je něco, co by rádi měli oba pod kontrolou nebo alespoň na něj snadno nahlíželi. Obecně se dá říct, že kontrola a určitý pocit bezpečí jsou pro lidi základním požadavkem na bankovnictví, když tedy pomineme minimální poplatky. No a tak se dostáváme k tomu, že rodiče chtějí mít pod kontrolou účty svých nezletilých ratolestí… a naopak někdy velmi zletilé ratolesti z rozumných důvodů chtějí mít náhled na účet svých rodičů ve vyšším důchodovém věku.

Jaké jsou další motivace pro agregaci?

Samozřejmě zvýšené pohodlí – uživatelé se nemusí připojovat ke každému účtu zvlášť. Ve chvíli, kdy půjde platit z jednoho místa, očekává se, že přístupy do další banky rapidně klesnou. Část uživatelů pak velmi silně vnímá snahu bank získat o nich lepší informace, ale to je pro někoho výhoda – řekne si třeba “Banka mi bude dávat lepší nabídky” – a pro někoho jiného dost dobrý důvod k tomu žádnou agregaci nedělat – “Nechci, aby o mě banka věděla všechno”.

A kolik uživatelů tedy připojí své účty k jiné bance či nezávislé aplikaci?

Ze zahraničí víme, že se v prvních dvou letech můžeme dostat někam na 8 až 10 % všech uživatelů. Přestože řada průzkumů je v tomto ohledu více optimistická, je nutné vzít v úvahu, že to, co lidé říkají, že budou dělat, vůbec neznamená, že to nakonec udělají.

Na trh se samozřejmě může dostat nějaká nezávislá platforma a situaci výrazně změní, ale nebude to mít lehké.

Proč myslíš?

Tak v první řadě si to nemyslím já, ale lidé, se kterými jsme dělali hloubkové rozhovory, i lidé, kteří se zapojili do kvantitativních průzkumů. Roli hrají dva faktory – cena a důvěryhodnost. Lidé obecně nejsou ochotni platit za něco, co si dokážou, i když třeba trochu složitěji, vyřešit zadarmo. No a potom u nás panuje vůči bankovním institucím vysoká důvěra. Běžný klient ochotný k agregaci provede agregaci ve svojí domovské bance a s tím si vystačí.

A jak se uživatelé staví k bezpečnosti?

Ve vlastním procesu připojení jsme nenašli žádné specifické nároky uživatelů. Paradoxně největší komplikaci nám přináší nutnost expirací agregovaných účtů. Někomu to vyloženě vadí, někomu by stačilo obnovovat připojení jednou za rok. Ale narazili jsme i na opačný extrém, kdy se uživatelé bojí, že by zapomněli svoje přístupové údaje do druhé banky, a chtěli by přístupy obnovovat třeba jednou měsíčně.

Jak KB hodlá učinit agregaci jednoduchou, když jako jediná k přihlášení používá stále ještě certifikát?

Na připojení účtu jiné banky certifikát nemá vliv. Samozřejmě se použije pro přihlášení do IB MojeBanka, ale jinak není potřeba. Na druhou stranu není žádným tajemstvím, že v KB se aktuálně pilotuje projekt, který certifikáty nahrazuje. Nový preferovaný způsob je ověření uživatele pomocí mobilní aplikace KB Klíč. Už v průběhu tohoto roku se běžným klientům přestanou vystavovat nové certifikáty. Klienti také budou moci sami dříve požádat o přechod na nový způsob přihlašování. Internetové bankovnictví se tak stane snáze přístupné a bude fungovat například i na tabletech, což do teď byla určitá slabina.

Budou banky kvůli agregacím vytvářet nová internetová bankovnictví?

V roce 2017 spousta bank nová bankovnictví spustila, někdo do plného provozu, někdo do přechodného období. Autoři se určitě snažili s agregacemi počítat. Ovšem bylo vidět, že zejména velké banky stále nechápou, že klienti na denní bázi potřebují provádět pouze tři hlavní operace. Jedná se o kontrolu zůstatků, kontrolu plateb a zadání plateb nových. Z hlediska dlouhodobého fungování pak uživatelé využijí ještě asi tři, čtyři další důležité funkcionality. Některá nová bankovnictví mají z mého pohledu kritické nedostatky právě v těchto situacích. Pak je úplně jedno, jak skvělou budou mít agregaci nebo například kategorizaci plateb. Takže jsem přesvědčen, že ještě přijde celá řada vylepšování.

Bude agregace dostupná i v mobilní bance?

Agregace bude dostupná v mobilní bance. Musí být, protože dnes už je část uživatelů čistě mobilní. Nicméně je pravděpodobné, že některé speciální scénáře budou dostupné jen v internetovém bankovnictví. To ale považujeme za správný přístup, protože mobilní bankovnictví nechceme kvůli minoritním situacím nijak zesložiťovat.

Vidíš použitelnost jen v pasivním nahlížení na agregované úcty nebo i při provádění plateb?

Provádění plateb z připojených účtů je něco, co všichni uživatelé automaticky požadují. Vlastní placení má ale svoje úskalí, která si dnes nedovedou úplně představit. V připojené bance můžou mít jiné šablony, které se samozřejmě nepřenesou. Také mohou narážet na omezení dané limity pro platby. Další ne úplně příjemná záležitost je autorizování (podepisování) plateb. Autorizování plateb bude dále probíhat „v prostředí“ připojené banky. To pak znamená, že různé platby se budou ověřovat různě a víme, že takové chování uživatele znervózňuje. Může se tedy klidně stát, že provést platbu z připojeného účtu bude stejně komfortnější v bankovnictví původní banky.

Jak vidíš agregace za dva roky?

V nejbližších letech nás čeká řada změn. Bankovní agregace jsou teprve začátek. Určitě budeme sledovat řadu pokusů o tzv. nebankovní agregace – ať už propojení na telefonního operátora nebo obchodní centrum. Ve vyspělých zemích se ovšem objevují trendy, které si u nás ještě ani nedokážeme představit. Ano, agregace různých bankovních účtů do jedné aplikace je pro běžného člověka ohromný skok. Ale z pohledu hlasových asistentů, kteří mají ovládat celé naše domácnosti či vozový park, se jedná pouze o jeden z mnoha střípků, které úplně změní naše životy.

Další doporučené články

Jakub Rochlitz: eToro očima populárního investora aneb o investování nejen pro mladší ročníky

Rozhovor s Markem Ditzem o Partners Bance – první poradenské bance

Jak se daří Rogeru po deseti letech na českém trhu?