Flowpay si klade za cíl vrátit důvěru malým a středním podnikům

20. 7. 2022 – Julia Gorbatiuc | Doba čtení: 8 min

Flowpay je, slovy jejího zakladatele Williama Jalloula, technologická společnost, která poskytuje financování SME firmám. Její produkt provádí vlastní skóring firem a na základě výsledků dokáže firmám půjčit částku do jednoho milionu až na rok.

Williame, co je vlastně Flowpay?

My jsme B2B2B platforma, která poskytuje Embedded Financing Solution (integrovaná služba na financování). Prostřednictvím napojení na platformy typu e-commerce, pokladní systémy a platební brány nabízíme jejích klientům financování formou krátkodobého nebo střednědobého úvěru. Platformy nám poskytují data o jejích koncovém klientovi, což je ve většině případů SME firma. S platformami máme nastavenou formu spolupráce na bázi revenue share. Peníze, které poskytujeme jejích koncovému klientovi, jsou pro něj dalším zdrojem financování, který potřebuje na rozvoj svého byznysu.

O společnosti

Co vás k tomuto nápadu inspirovalo?

Dlouhodobě jsem pracoval ve financích. Spoluzaložil jsem finanční poradenskou společnost, která má v dnešní době přes tři sta poradců. Před několika lety jsem se ale tomuto oboru přestal aktivně věnovat a vydal jsem se spíše do světa venture kapitálu. Založil jsem vlastní Family office a začal jsem investovat do startupových projektů se zaměřením, které mě osobně zajímá: fintechy, SaaS technologie, eSport, nemovitosti a podobně.

Chyběla mi ale možnost podílet se na tvorbě a budování byznysu. Ještě z dob, kdy jsem pracoval ve financích, jsem si vybudoval blízký vztah ke světu malých a středních podniků. Viděl jsem stovky případů, kdy po předložení hromady finančních podkladů bance skončil tříměsíční rozhodovací proces na schválení úvěru pro tyto firmy nepříznivě. Bylo to frustrující, protože jsem viděl, že jejich byznys měl velký potenciál, a dokonce měli často i poměrně dobré prodejní úspěchy. Jenže banka finanční zdraví firmy vyhodnocovala na základě daňového přiznání, které je ale v 90 % případů pro malé a střední podniky účetně optimalizované.

Pro mě tudíž vyvstala otázka, zda lze hodnocení rizik malých a středních společností provádět lepším způsobem. Hledal jsem inspiraci u západních společností, aplikujících alternativní risk scoring metody s využitím veřejně dostupných nebo transakčních dat podniku. Na trhu existuje celá řada platforem typu e-commerce a pokladních systémů, které firmy využívají pro každodenní správu a řízení svého byznysu. Tyto platformy vlastní velice hodnotné informace a až na výjimky je neumějí využít k tomu, aby svým klientům poskytly další hodnotný produkt. Proto jsme se rozhodli, že postavíme finanční službu, která bude od partnerských platforem odebírat real time data a náš algoritmus, postavený na strojovém učení, na základě těchto a dalších vstupních dat vyhodnotí riziko a vytvoří krátkodobou predikci budoucnosti. Podle těchto výsledků poskytneme krátkodobé až střednědobé financovaní.

Nebankovních služeb, které půjčují peníze firmám, je na trhu celá řada. V čem jste odlišní od ostatních?

Existují tři druhy firem, které poskytují financování: jsou tu banky, které se dívají na historii podle daňového přiznání, veřejných registrů, a na základě těchto hodnot činí svá rozhodnutí.

Pak jsou tu firmy disponující transakční historií, typu Stripe, které poskytují revenue based financování. Dívají se primárně na historii tržeb a podle toho firmám půjčují nějaké procento do budoucnosti. Tím jsou lepší než banka, ale stále nejsou schopní správně vyhodnotit potenciál podniku – stačí, když se na historii budou dívat za špatné časové období.

A pak tu máme náš model, který nejenže pracuje s historií tržeb, ale také predikuje budoucnost a pracuje se sezónností, tudíž jsme klientům schopni půjčit na základě potenciálu budoucích tržeb a poskytnout možné maximum, které firma použije na svůj růst. A to je výhodou našeho skóringového modelu.

Takže jste vlastně úvěrová nebankovní společnost?

V první řadě jsme fintech společnost. I když poskytujeme úvěry, nevnímáme se jako úvěrová společnost. Naše primární know-how spočívá v technologii vyhodnocování chování SME, rizik, a hlavně v predikci budoucnosti s datovými insighty. Vidíme se tedy jako technologická společnost, která poskytuje financování.

O úvěru a vyhodnocování

Pokud nepotřebujete daňová přiznání, na základě čeho pak riziko vyhodnocujete?

Platformy často nashromáždí velké množství každodenních transakčních dat o firmě: jsou to tržby, naskladňování produktů, marže a podobně. Tato data mohou hodně prozradit o tom, jak se byznysu daří.

Také využíváme veřejné registry a ověřujeme si historii podnikatelů na předmět insolvencí, exekucí a podobných potíží. Vyhlížíme příznaky „fraudového“ – podvodného chování. V pozadí máme šelmostroj, který všechny parametry vyhodnotí, a výsledkem je jednoduchý semafor: zelená znamená schváleno bez výhrad, což bývá 80 % případů, oranžová podléhá manuálnímu ověření našeho oddělení rizik a červená rovná se zamítnuto.

Nahlížíte také do bankovního účtu klienta?

Když využíváme data z platforem, máme k dispozici pouze příchozí transakce klienta, nevíme, jaké jsou jeho náklady, zda nesplácí jiný úvěr apod. V rámci žádosti o náš produkt nám klient uděluje povolení přes PSD2 k nahlédnutí do jeho transakční historie 3 měsíce zpátky, díky čemuž se dostáváme k vyhodnocení nákladové položky.

K PSD2 napojení využíváme služeb třetí strany. V dnešní době máme navázanou spolupráci se službou Nordigen, což je jeden z největších evropských poskytovatelů PSD2. Využíváme jeho služeb jako konektoru, samotné vyhodnocení řeší náš tým datových vědců.

Každopádně uvádíte, že nabízíte „na rozdíl od bank férový úvěr“ – v čem spočívá jeho férovost?

Na trhu existuje řada bankovních, ale také nebankovních společností, které jsou připravené vám půjčit peníze, ale ty podmínky jsou velmi přísné. V současné době nejsme schopní být cenově levnější než banka, ale můžeme nabídnout férové podmínky. Nabízíme financování od jednoho až do dvanácti měsíců. Krátkodobé půjčky poskytujeme formou balonové splátky, kde je splácení jistiny odsunuté na konec a platí se jen měsíční úroky, takže klient nemusí ihned druhý týden začít úvěr splácet v plné výši. Poplatky se samozřejmě odvíjejí od aktuální úrokové sazby národní banky, ale na rozdíl od bank jsme dokázali udržet poplatkovou strukturu na umírněnější úrovni. Aktuálně se dostáváme na 12 % ročně, což možná zní dost hrozivě, ale pro krátkodobé úvěry ta částka není nijak vysoká.

Jaké částky půjčujete a čím se úvěry zajišťují?

Půjčujeme v rozsahu od 1 000 do 40 000 eur. Tedy v přepočtu 25 000 až 1 000 000 korun, ale horní limit chceme odstraňovat. Rádi bychom ve finále poskytli skoro neomezené financování.

My po klientech nechceme ručení ve smyslu ručení majetkem nebo směnkou. Vyžadujeme ručitelské prohlášení od jednatele společnosti. Také klienta během splácení úvěru monitorujeme, a pokud vnímáme, že se schyluje k problému, tak ho rovnou kontaktujeme a pokoušíme se tu situaci řešit.

O jaké znalosti se algoritmus obohacuje, když se strojově učí?

Ultimátním cílem Flowpay je získat schopnost analyzovat klíčové metriky úspěchu z hlediska daného byznysu, aniž by v ten okamžik bylo potřeba vidět jeho historii.

Díky strojovému učení našeho algoritmu můžeme pro klienta, který zatím nedisponuje vlastní historií, udělat srovnání s jiným klientem z jeho branže, a tím predikovat budoucnost. Takže tady algoritmus čerpá další znalosti. Také se učí na tom, jak a proč klienti nesplácejí. Model provádí tisíce až desítky tisíc výpočtů – dívá se nejen na tržby, ale hledá také důvody, které je ovlivnily. Dostává od nás řadu hypotéz, které musí testovat a vyhodnocovat. Takže díky tomu se stále zlepšuje. V dnešní době predikujeme 3 až 6 měsíců do budoucnosti s 90procentní přesností.

O integraci na platformy

Jak úzkou spolupráci s platformou váš produkt vyžaduje?

Poskytujeme tři úrovně zapojení našeho produktu do platformy. Nejjednodušší je pomocí tzv. affiliate linků, kdy se o nás zákazník dozví na platformě, pak se přímo na našem webu zaregistruje a tam již volí, ze které platformy pro něj máme získat data. Na jeden klik se napojíme na poskytovatele, stáhneme si data, provedeme analýzu a nabídneme klientovi financování. Na této úrovni může proces schvalování úvěru pro nového klienta trvat i několik dní.

Druhá úroveň funguje trochu jinak: my od partnerské platformy dostáváme data v anonymizovaném formátu již předem. Jelikož se nejedná o osobní, ale jen o obchodní data, splňuje to veškeré požadavky legislativy. Díky těmto předpřipraveným a předvyhodnoceným datům jsme schopni mnohem rychleji a efektivněji skórovat klienty, jelikož naši nabídku již mají předschválenou. V okamžiku, kdy se klient rozhodne poptat naši nabídku a projde KYC, jsme mu schopni do 15 minut poslat peníze na účet.

Pak je tady nejvyšší úroveň zapouzdření, kde se v rámci jeho platformy chováme skutečně jako white-labeled služba, neděláme vlastní KYC a AML a přebíráme tyto hodnoty od našeho partnera. Klient v rámci sjednání půjčky nikdy neodejde ze své platformy a peníze je schopen mít do 5 minut na účtu. Tato úroveň se nejčastěji implementuje u platebních brán, protože pracují s financemi a ze zákona mají dost přísné KYC a AML kontroly.

Jak je napojení na Flowpay složité pro samotnou platformu?

Technologicky platí, že čím nižší úroveň embeddenmentu, tím jednodušší je zavedení a implementace našeho produktu pro partnera. První varianta může být aktivní do pár dnů, v druhé úrovni se musí domluvit anonymizovaný přenos dat a jeho formát, což celkově může trvat pár měsíců. U třetí možnosti je to mnohem komplikovanější, takže to může trvat až čtyři měsíce.

Může k vám váš koncový zákazník přijít přímo, aniž by k tomu použil platformu?

V současné době přístup zákazníka řešíme pouze přes partnery. Flowpay byl oficiálně založen začátkem minulého roku a reálně jsme začali poskytovat financování až na jeho konci. Aktuálně připravujeme upgrade, který vyjde do dvou měsíců a jenž umožní klientům dostat se k našemu produktu napřímo, aniž by museli využít služeb některého z partnerů.

O dalších službách

Nabízíte uživatelům i další přidanou hodnotu?

V e-commerce existují různé nástroje, které uživatelům poskytují statistiky typu Google Analytics, kde se sledují konverze zákazníků a podobné ukazatele. Ale fyzický retail segment, jako jsou kamenné obchody, restaurace, jede stále na principu „tužka, papír“. Proto restaurace přesně neví, kolik Coca-Col má naskladnit příští měsíc, vždy to odhadují. Ano, ze zkušenosti a praxe přibližně ví, že pravděpodobně prodá těch Coca-Col kolem padesáti kusů.

My na základě dat, která dokážeme posbírat, připravujeme takzvané robo advisory (robotické rádce) – umíme vygenerovat některé rady, takže restauraci nabídneme doporučení, že příští měsíc by měli naskladnit 220 Coca-Col, protože je s velkou pravděpodobností prodají. Další užitečnou informací je porovnání se zbytkem trhu v dané lokalitě, třeba z hlediska ceny nebo marže. V podstatě usilujeme o obohacení dat našich klientů, aby jim prozrazovala mnohem více užitečných informací, než které umí vyčíst teď.

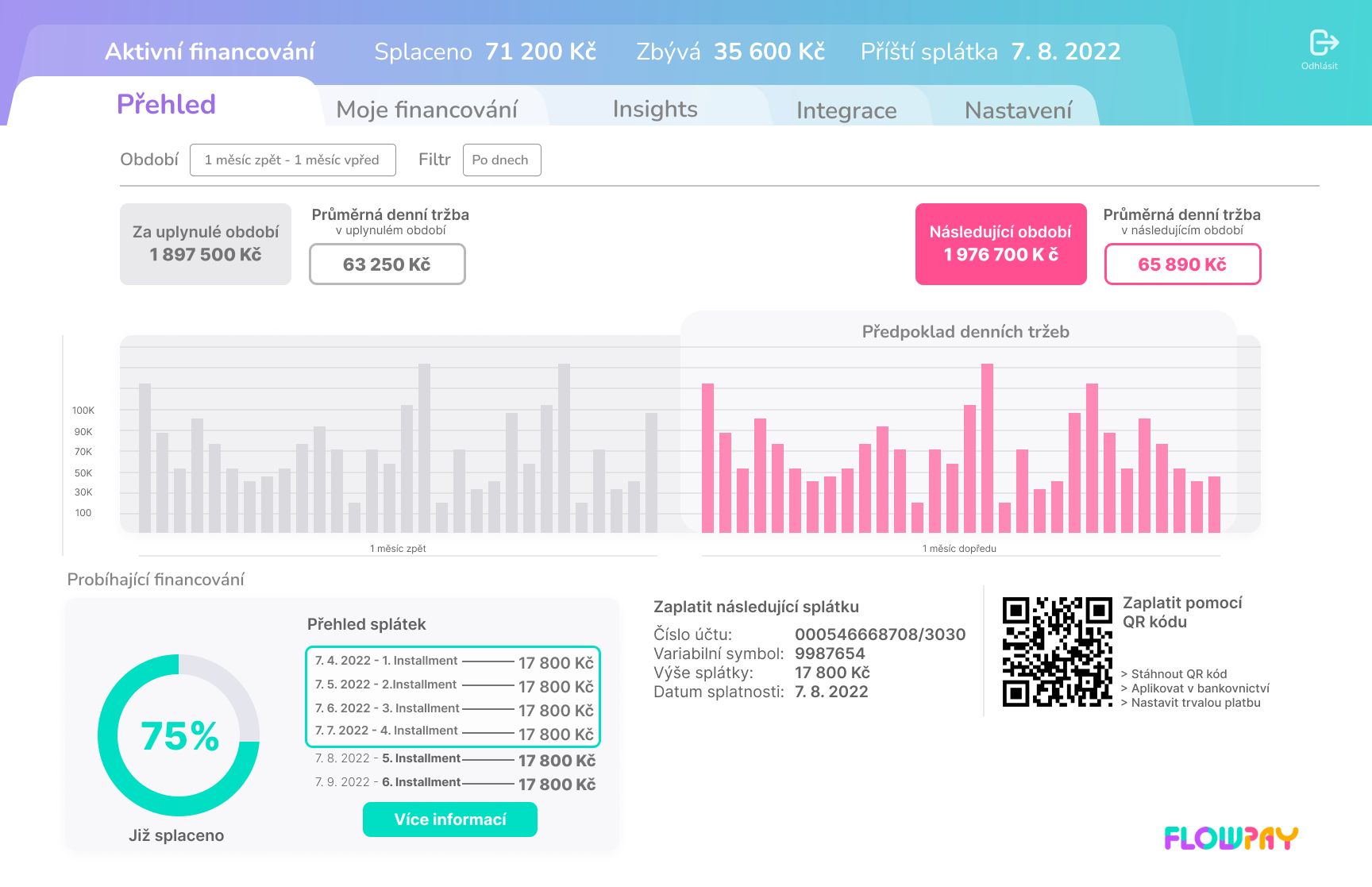

Vidí váš zákazník nějaké další predikce kromě doporučení na naskladnění produktů?

Připravujeme aktualizaci naší platformy MyFlowpay, na které klienti v současné době vidí detaily úvěru, který splácí. V nové variantě si budou moci zažádat o nové financování, ale hlavně tam budou mít k dispozici datové insighty: uvidí, jak se jim vyvíjejí tržby, jakou predikci mají spočítanou na základě svých dat (tyto predikce se denně obnovují). Uvidí tam doporučení na naskladňování zboží, jak se vyvíjí tržní situace v jejích lokalitě. Postupně těch insightů budou dostávat více a více.

A je to něco, co mají klienti k dispozici pouze, když aktivně splácí úvěr?

Budou je dostávat stále, dokud nám dovolí načítat jejich transakční historii.

O plánech na budoucnost

Ovlivňuje stávající ekonomická situace zájem o váš produkt?

Asi je ještě moc brzy to hodnotit. U e-commerce je primární sezónnost až na konci roku, kdy se také často řeší doplňkové financování. Nevnímáme v poptávce velké skoky nahoru ani propady. V gastronomii jsme propad zaznamenali po začátku války, jelikož se začaly zvedat ceny surovin a potravin. Lidé si nebyli jistí, zda mají utrácet a chodit na jídlo ven. Na druhou stranu se otevřely postcovidové zahrádky, takže se to ve výsledku vyrovnalo.

A co stávající klienti? Projevují opakovaný zájem o půjčku?

Ano, jelikož jsme nejdříve spouštěli poskytování měsíční, pak tříměsíční a poté až půlroční půjčky (roční budeme spouštět letos v třetím kvartálu), tak krátkodobé úvěry brala řada firem opakovaně. Mají zájem i o tu delší dobu, ale tam záleží, jak se vyhodnotí rizika. Samozřejmě je vracející se klient pro náš algoritmus mnohem transparentnější – ten retrospektivně vyhodnocuje, na co peníze využil, a tím se počítá riziko, zda peníze aplikuje na rozvoj svého podniku.

V čem jsou firmy v Česku z vašeho hlediska specifické ve vztahu k půjčení peněz od nebankovní firmy?

Podniky ve střední a východní Evropě zatím stále neumějí do byznysu dávat půjčené peníze. Ten úrok z úvěru se může jednoduše schovat do marže a v podniku by se měly točit peníze jiných a ne vlastní (případně příbuzných nebo přátel). Firemní peníze by se měly používat na rozvoj, na marketing – aby byl byznys stabilnější.

Jaké západní firmy jsou pro vás inspirací?

Hodně se inspirujeme Banxware. Liší se od nás tím, že poskytují vyloženě Risk as a Service. Financování za ně řeší přidružená banka. Ale obecně existuje hodně firem, které nás inspirovaly – i když jejich zaměření bylo primárně na e-commerce. My máme mnohem širší záběr – začali jsme dávat půjčky i fyzickému retailu, který generuje 80 % celkového maloobchodního obratu. Také se věnujeme gastro segmentu, který je v dnešní době hrozně podfinancovaný, a navíc dostal dost velkou ránu od covidu.

Kam plánujete růst?

Už v tomto roce plánujeme expandovat na nové trhy a máme připravené tři nové země ze střední a východní Evropy. Také už vedeme diskuze s potenciálními partnery – jsou to platformy, které mají tisíce až desetitisíce SME klientů. Takže jedním napojením jsme schopní se dostat k desítkám tisíc klientů velice rychle. Tito partneři už projevili zájem o naše služby, takže spolupráce s nimi se již aktivně rozjíždí.

A na závěr důležitá otázka: proč uvádíte, že se SME podnikům musí vrátit důvěra?

Já vnímám SME jako srdce ekonomiky. Ve střední a východní Evropě bylo do roku 89. podnikání prakticky nemožné. Následně díky zkušenostem z 90. let se začalo na podnikatele koukat skrze prsty a nedůvěřovat jím.

90% všech firem jsou SME a mají obrovský podíl na celkové zaměstnanosti. Pomáhají tvořit nezávislou a stabilní střední třídu a jsou základní stavební kámen ekonomiky. Když chtějí tyto firmy růst a rozvíjet se nebo se dostanou do potíží, což k podnikání patří, je pro ně velice těžké získat financování. Toto bychom chtěli změnit a pomocí dat dokázat, že se těmto firmám dá důvěřovat a podpořit jejich růst.

Děkujeme Flowpay za rozhovor a přejeme hodně úspěchů.

Další doporučené články

Jakub Rochlitz: eToro očima populárního investora aneb o investování nejen pro mladší ročníky

Rozhovor s Markem Ditzem o Partners Bance – první poradenské bance

Jak se daří Rogeru po deseti letech na českém trhu?