Rozhovor: API banking podle České spořitelny (2. část)

24. 11. 2020 – Martin Pacholet | Doba čtení: 4 min

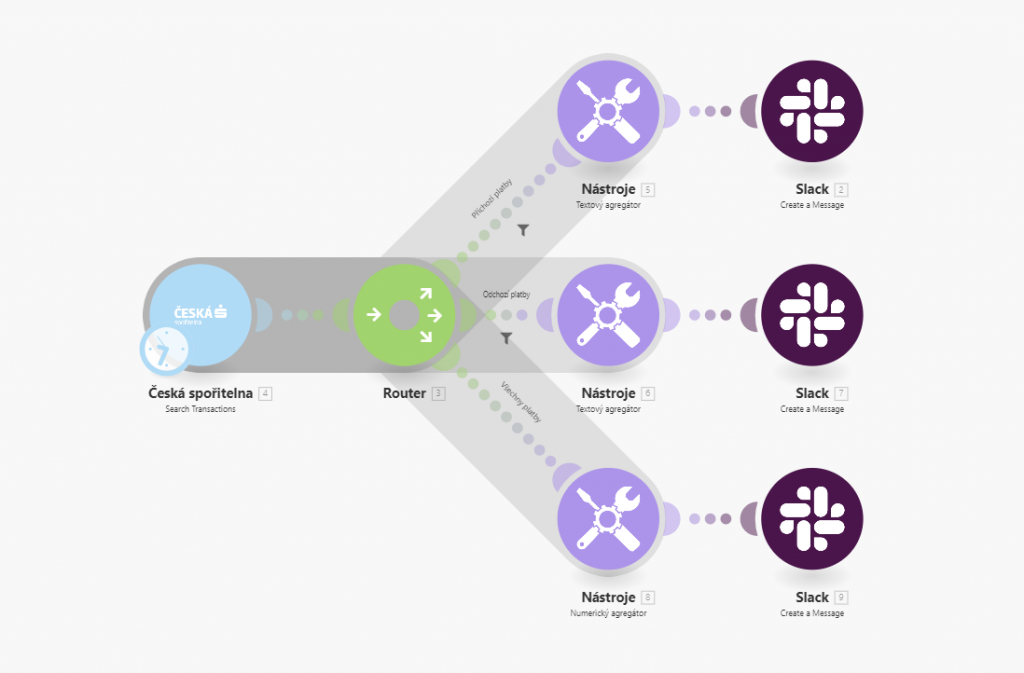

V první půlce našeho rozhovoru nám Jakub Bretšnajdr, manažer API České spořitelny, popisoval zejména spolupráci s Integromatem. V této části si povíme o dalších typech API a třeba také, jak se dá vydělávat na PSD2.

Spořitelna, API banking a monetizace

Zatím jsme si povídali o poměrně jednoduchých rozhraních pro informace o zůstatku, o provedených transakcích a zadání příkazu v CZK. A co nějaké komplexnější situace jako třeba zadání trvalého příkazu nebo povolení inkasa?

Platební API samozřejmě nejsou jenom jednorázové platby. Nově již to jsou i hromadné platby pro domácí korunové transakce. A dokonce už přes naše API lze zadávat i trvalé platby. Nedávno jsme naše platební API obohatili i o instantní platby.

Pokud klienti budu výrazně API používat, třeba právě přes Integromat, sníží se jejich přímá interakce s Vaším bankovnictvím. Neobáváte se ztráty této interakce?

Toho se neobávám. A neobávám se toho hlavně proto, protože vztah klienta s bankou je mnohem komplexnější než to, co API vyřeší. My jako banka chceme být klientovi primárně rádcem ve světě financí, chceme mu pomáhat a vést ho k prosperitě. A to přece není nějaké stahování transakcí ani pouhé posílání plateb.

Naopak my chceme tu pravidelnou interakci s námi zdigitalizovat a zjednodušit. Kdežto vyřízení hypotéky, firemního úvěru, to jsou situace, kde je často klíčový i lidský faktor a v nejbližší době na to nikdo API neudělá.

V našich aplikacích budou klienti moci provádět řadu dalších činností a také na naše API samozřejmě zatím zdaleka ne každý je nebo bude připojen.

A jak se podle Vás tedy ten trend API Bankingu bude vyvíjet? Je to něco bez čeho banky nepřežijí?

To je otázka. Každá banka to může vnímat jinak. My jsme si zvolili to, že chceme být tím rádcem. Jiná banka se opravdu může stát pouze poskytovatelem, infrastrukturou a přes API se na ně budou napojovat například jiné společnosti, typicky fintechy.

Ale API je pro nás rozhodně důležitý směr.

Jsou ještě nějaká další API, která dále poskytujete?

Ano, ještě máme API na stahování veřejně dostupných informací. Je to přístup k naší kurzovní kalkulačce, hypoteční kalkulačce nebo seznam našich poboček a bankomatů či vkladomatů. To se může některým firmám hodit a dostanou perfektní aktuální informace. A ještě máme API na přístup k transparentním účtům, ale to není příliš využívané.

Obecně téma API a možná ještě více API pro PSD2 trpí zatím tím, že se obtížně monetizují. Jak řešíte tuto neméně důležitou otázku?

To je velmi zajímavé téma. V současné chvíli máme agregační API v rámci PSD2, které je napojené asi na devět bank a nějaká další napojení se chystají.

Česká spořitelna přišla v rámci PSD2 s nástrojem, kterému říkáme Můj příjem (csas.cz), jedná se o nástroj na online ověření příjmu fyzické osoby.

A kdo a kdy ho využívá?

Představte si, že jdete autobazaru a chcete si tam koupit auto. Třeba Octavii v ceně kolem 200 tisíc korun. Auto si chcete pořídit na úvěr, což dělá většina lidí. Auto si vyberete a pak začnete řešit ten úvěr. Ale abyste ho dostal, tak potřebujete potvrzení od zaměstnavatele nebo výpisy z účtu za poslední tři měsíce, ze kterých je patrný váš příjem. Jenže, takové papíry u sebe nemusíte mít. Dealer vám řekne, abyste tedy šel domů tyto papíry sehnat. A klient se často už ani nevrátí, třeba si to na poslední chvíli ještě rozmyslí nebo jim to někdo rozmluví. Takže jak autobazaru, tak leasingové společnosti klesá výrazně konverze.

Nástroj Můj příjem umožní prokázat svůj příjem online na místě, klidně i z mobilního telefonu. Můj příjem je technicky také nějaké API, které si musí leasingová společnost napojit – naintegrovat do svých systémů. Není to tedy samostatná aplikace. Ve výsledku to pak pro klienta znamená, že prokáže svůj příjem na místě. Dealer mu to celé vysvětlí, následně klientovi přijde sms. Klient si pak typicky právě na tom mobilu vybere banku, u které má účet, provede přihlášení a pak se mu příjem spočítá – zobrazí se jemu a zobrazí se úvěrové společnosti.

Jedná se o algoritmus, který příjem najde v transakční historii, přičemž odfiltrovává transakce, které tam nepatří – třeba důchod nebo dávky. To číslo, které algoritmus najde je vlastně to samé, které by vám vystavil zaměstnavatel jako potvrzení o příjmech. A úvěrová společnost s tím okamžitě může dál pracovat. Všichni jsou spokojeni a i pro klienta se výrazně zrychlí řešení tohoto úvěru.

Má Můj příjem nějaká omezení?

Můj příjem funguje pro klienty devíti českých bank a zatím je určen pro fyzické osoby. Není určen pro firmy ani podnikající fyzické osoby. Tato služba je pro leasingovou společnost za nějaký poplatek. Takže klienta nic nestojí a my jsme našli první způsob monetizace těch agregačních PSD2 API.

Můj příjem je již v produkci?

Ano, již to běží a používá ho právě třeba naše dceřiná společnost s Autoleasing. Tento nástroj plánujeme dále rozvíjet, zvýšit jeho přesnost a třeba i reflektovat nějaké výdaje. Nemáme ambice nahradit skóring. Ale může se stát, někdy v příštím roce, že kromě příjmů ze zaměstnání budeme umět detekovat i výdaje.

Toto online agregační API už používáme dokonce i pro ověření příjmů klienta, který chce získat půjčku přímo v České spořitelně. Takže je to něco, co pomáhá přímo nám v bance i našemu klientovi.

Jakube, moc děkujeme za rozhovor a přejeme, ať se API České spořitelny daří.

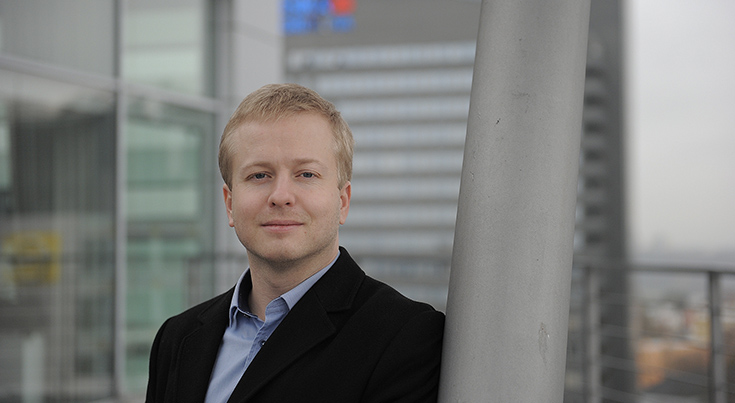

Jakub Bretšnajdr se v České spořitelně již třetím rokem věnuje připojování klientů na bankovní API. V tomto ohledu pomáhá vylepšovat naše API, hledá nové obchodní příležitosti a pomáhá klientům s API napojením. Svého času hodně jezdil do centrály Erste ve Vídni pomáhat ostatním bankám v Erste Group správně uchopit příležitosti, které bankovní API nabízí. Jakub má předchozí zkušenosti z vlastního podnikání, kterému se začal věnovat ještě během studia na vysoké škole a také z mezinárodního obchodu, kdy pro českou IT firmu sháněl zákazníky na implementaci podnikových informačních systémů ze západní Evropy, USA a Izraele.

Další doporučené články

Jakub Rochlitz: eToro očima populárního investora aneb o investování nejen pro mladší ročníky

Rozhovor s Markem Ditzem o Partners Bance – první poradenské bance

Jak se daří Rogeru po deseti letech na českém trhu?