Stav multibankingu v ČR

11. 1. 2020 – Martin Pacholet | Doba čtení: 5 min

Rok 2019 byl ve znamení velkých změn a velkých očekávání. České banky se více či méně úspěšně vrhly na implementaci regulatorních požadavků PSD2.

Zjednodušeně řečeno naimplementovaly tři API rozhraní:

– Informace o platebních účtech (AIS – Account information service),

– Iniciace platebnío příkazu (PIS – Payment initiation service),

– Ověřování zůstatku na účtu (CIS – Card-Based Payment Instrument)

Zkratka API v IT světě znamená application program interface – tj. popisuje jakým způsobem a jaká data si mezi sebou mohou vyměňovat různé systémy/subjekty. Každé API tedy má na jedné straně poskytovatele dat a na straně druhé příjemce. PSD2 jako taková počítala s tím, že banky musí plnit roli poskytovatele a mohou, ale nemusí plnit roli příjemce. To už bylo rozhodnutí každé z nich. Zároveň se předpokládalo, že nastane boom různých příjemců – start-upů, nebankovních institucí, fintechových firem, kteří budou chtít klientská data zobrazovat ve svých aplikacích či s nimi nějak pracovat v rámci poskytování svých služeb. Jak jsme psali v nedávném článku o PSD2 licencích, takových subjektů je ČR aktuálně 5.

Pro funkcionalitu, kdy se v jednom bankovnictví dá nahlížet na účty více bank, se vžil pojem multibanking. Pro samotný proces připojování bank do jednoho bankovnictví se někdy používá označení agregace nebo agregování. Na českém trhu je několik bank, které se vydaly cestou agregování účtů z jiných bank:

Air Bank

nenabízí tolik k bank k připojení, ale z hlediska použitelnosti má jedno z nejlepších řešení, umožňuje i placení.

Banka Creditas

průkopník připojování bank, nabízí jich celou řadu a u některých umožňuje placení

ČSOB a Poštovní spořitelna

nabízí připojení sedmi bank, z toho u pěti i placení, oba brandy mají stejné technické řešení, takže novinky v nich můžete očekávat vždy v obou najednou

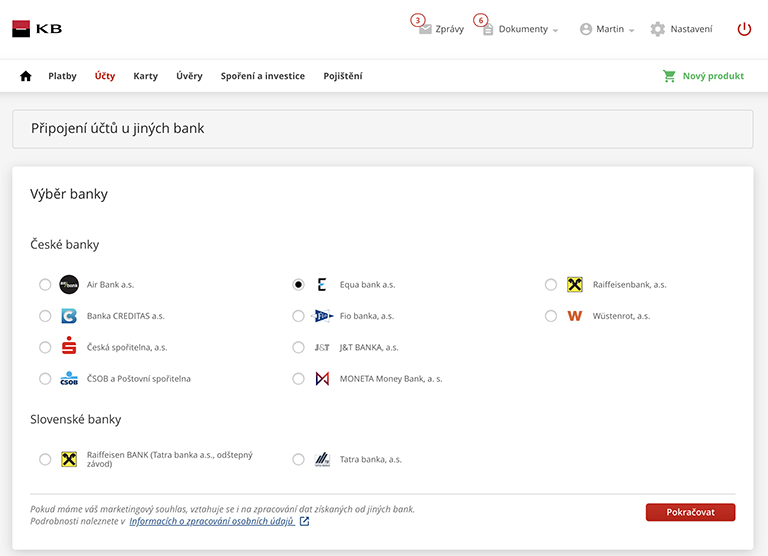

Komerční banka

nabízí k připojení poměrně hodně bank, agregace funguje v internetovém i mobilním bankovnictví, placení teprve chystá

Moneta

umožňuje připojit účty pomocí mobilního bankovnictví Smart Banka, postupně rozšiřuje možnosti zobrazování historie pro jednotlivé agregované banky

Některé z těchto bank se snaží uživatelům nabídnout, co nejvíce bank k připojení. Jiné naopak zcela otevřeně komunikují multibanking, jako něco, co se všichni teprve učí.

Jaký je stav multibankingu nyní?

Stále se jedná o novou věc, která vyžaduje čas na adopci koncových uživatelů, firem, které dodávají jednotlivá technická řešení, ale především bank samotných. Direktiva PSD2 jako taková sice nařizuje spoustu věcí, ale zároveň má mnoho stupňů volnosti a při jejím výkladu i implementaci se totiž každá banka chovala (a stále chová) jinak.

Uveďme si některé snadno vysvětlitelné odlišnosti:

- (Ne)posílání různých typů účtů – typů účtů existuje celá řada (běžný účet, spořicí účet, účet pro kontokorent, termínovaný účet,…) a některé banky se rozhodly, že určité typy účtů není potřeba v rámci agregací “přiznávat”.

- (Ne)posílání účtů různých vlastníků – představte si, že v bankovnictví vidíte účty svých dětí; podle toho odkud kam pak agregujete, se vám možná přiagregují také a nebo možná ne.

- Posílání omezených transakčních dat – u některých transakcí mohou chybět konkrétní datové položky. Výsledkem je, že v originální bance jste třeba vyplnili nějaké pole (třeba specifický symbol), ale v agregovaném zobrazení ho nenajdete.

- Délka platnosti tokenu – každé připojení účtu má svojí platnost. Většina bank přistoupila právě dle PSD2 na 90denní platnosti, ale některé se snažily tuto dobu mít výrazně nižší, což pro uživatele bylo poměrně nepříjemné, protože po jejím uplynutí se data (zůstatky a transakční historie) přestanou aktualizovat.

Výsledkem bylo a vlastně stále i je, že pro některé situace nemusí klient dostat v rámci multibankingu to, co vlastně chce. Na obranu jednotlivých bank je třeba říci, že jen obratně využily definice rozhraní, která jim direktiva předepisuje. Až na pár výjimek je pro ně totiž klient, který si účet přiagreguje do jiného bankovnictví, citelnou ztrátou.

V průběhu roku 2019 orgány, které na dodržování PSD2 dohlížejí, vydaly závazná stanoviska, díky kterým se banky staly pro agregace účtů výrazně přátelštější. Uživatelům se zjednodušilo udělování souhlasů s agregací, které bylo zejména v první polovině roku extrémně komplikované až neproveditelné.

Na druhou stranu došlo také k úpravám (na základě zpřesňujících stanovisek), které až tak ideální nejsou. Dříve si uživatelé mohli na zdrojové bance vybrat, které účty neagregovat (tj. schovat a neposílat do druhé banky). Nyní se posílají účty všechny, což může být pro některé klienty nežádoucí nebo v lepším případě minimálně zbytečné. U některých bank mají lidé spoustu mrtvých účtů, které si agregovat nechtějí.

Dále se poměrně špatně vyhodnocuje, jak daná banka PSD2 splnila, protože se dost často bavíme o datové kvalitě a čistotě. Případně o technické dostupnosti API rozhraní a reakční době jednotlivých IT týmů v případě celkového výpadku systému či jiné méně kritické události. V kombinaci s řadou chyb, které každý nový software má, PSD2 API nevyjímaje, se zatím počty opravdu používaných agregací počítají u většiny bank na jednotky tisíc.

Některé banky komunikují desítky tisíc připojených uživatelů a účtů, ale toto číslo je mezi jednotlivými bankovními ústavy těžko porovnatelné, protože každý ho získává jinou metodikou. Má se mezi uživatele multibankingu počítat uživatel, který si na zkoušku připojil své tři účty, od té doby se na ně nikdy nepodíval a po 90 dnech mu služba vyexpirovala? Určitě také není pravděpodobné, že si všichni uživatelé každých 90 dnů multibanking znovu oživí. To je ovšem omezení, se kterým poskytovatelé dat nic neudělají. Pravděpodobný počet aktivních uživatelů multibankingu tedy bude nižší, než jaká jsou absolutně komunikovaná čísla.

Co se týká služeb, které banky s multibankingem nabízí, tak základem je vždy AIS – tj. zjištění seznamu účtů klienta, detailů k těmto účtům (čísla účtu, zůstatky, majitele) a transakční historii (typicky posledních 90 dnů). Placení pomocí PIS již tak podporované není, i když z průzkumů se ví, že klienti, kteří si účty připojili do režimu read-only, mají o placení zájem. Samozřejmě mezi zájmem a reálným používáním může být propastný rozdíl. Co se týká služby CIS, tak ta vlastně ani pro banky není určená, a proto ji jako konzument nemusely řešit.

Zatím jsme uvedli banky, které se agregace přímo účastní. Z dostupných zdrojů víme, že některé další banky multibanking chystají např. Česká spořitelna nebo Raiffeisenbank. Na druhé straně pak stojí banky, které zatím ani nikdo ještě neumožňuje agregovat, například mBank, Sberbank nebo Unicredit. Dá se však předpokládat, že se situace brzy změní.

A jaká bude nejbližší budoucnost multibankingu?

A co můžeme očekávat od příštích měsíců? Především jednotlivé banky začnou svá API rozhraní stabilizovat. Přestanou vydávat nové verze jako na běžícím pásu a zlepší kvalitu předávaných dat. To pak bude příležitost pro další banky přejít na multibanking a také příležitost pro další třetí strany.

Kromě toho můžeme očekávat zvýšený zájem o předávání firemních dat (zejména transakční historie) a spolupráci s účetními systémy. A v neposlední řadě je nutné zdůraznit, že všichni hledají cestu, jak agregovaná data monetizovat, protože zejména u bank je zatím celá agregace klientům poskytována zcela zdarma.

Zdroj: Air Bank, Banka CREDITAS, ČSOB, Komerční banka, Moneta

Fotografie od: Josh Riemer on Unsplash

Další doporučené články

Rozhovor: firmy již nemusí implementovat multibankig. Je tu Finbricks.

Rozhovor: API banking podle České spořitelny (2. část)

Rozhovor: API banking podle České spořitelny (1. část)